| Тип декларации | Стандартный срок проверки |

| 3-НДФЛ (физические лица) | 3 месяца с даты подачи |

| НДС | 2 месяца |

| УСН | 3 месяца |

| Налог на прибыль | 3 месяца |

- Полнота и корректность предоставленных данных

- Необходимость запроса дополнительных документов

- Загруженность налогового органа

- Сложность налоговой ситуации

- Способ подачи декларации (электронный/бумажный)

- Формальная проверка полноты документов (3 дня)

- Арифметический контроль показателей

- Сопоставление с данными из других источников

- Принятие решения по результатам проверки

| Результат | Следующие шаги |

| Нет замечаний | Уведомление о завершении проверки |

| Обнаружены ошибки | Требование о предоставлении пояснений |

| Выявлена недоимка | Требование об уплате дополнительных сумм |

- Нулевые декларации: проверяются быстрее, обычно в течение 1 месяца

- Декларации с возмещением НДС: до 2 месяцев + 1 месяц на принятие решения

- Уточненные декларации: проверяются в общем порядке

- 30 дней - при заявлении налоговых вычетов

- 90 дней - при наличии доходов к декларированию

- 10 дней - на возврат переплаты после принятия решения

- Подавайте декларацию в электронном виде

- Прикладывайте все необходимые документы сразу

- Указывайте достоверные и проверяемые данные

- Отвечайте оперативно на запросы налоговой

| Ситуация | Действия |

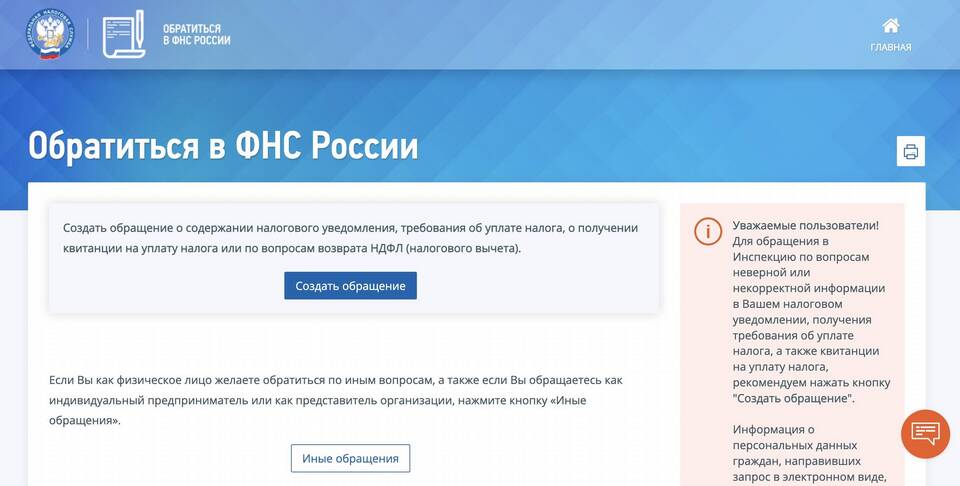

| Проверка затягивается | Написать запрос в налоговую о причинах |

| Сроки нарушены | Подать жалобу в вышестоящий налоговый орган |

| Нет ответа на запрос | Обратиться с письменным заявлением |

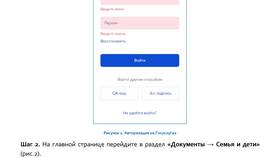

- Через личный кабинет на сайте ФНС

- По телефону контакт-центра налоговой службы

- При личном визите в инспекцию

- Через сервис "Личный кабинет налогоплательщика - юридического лица"

Сроки рассмотрения налоговой декларации строго регламентированы Налоговым кодексом РФ. Зная установленные периоды проверки, налогоплательщик может планировать свои дальнейшие действия и своевременно реагировать на запросы налоговых органов.