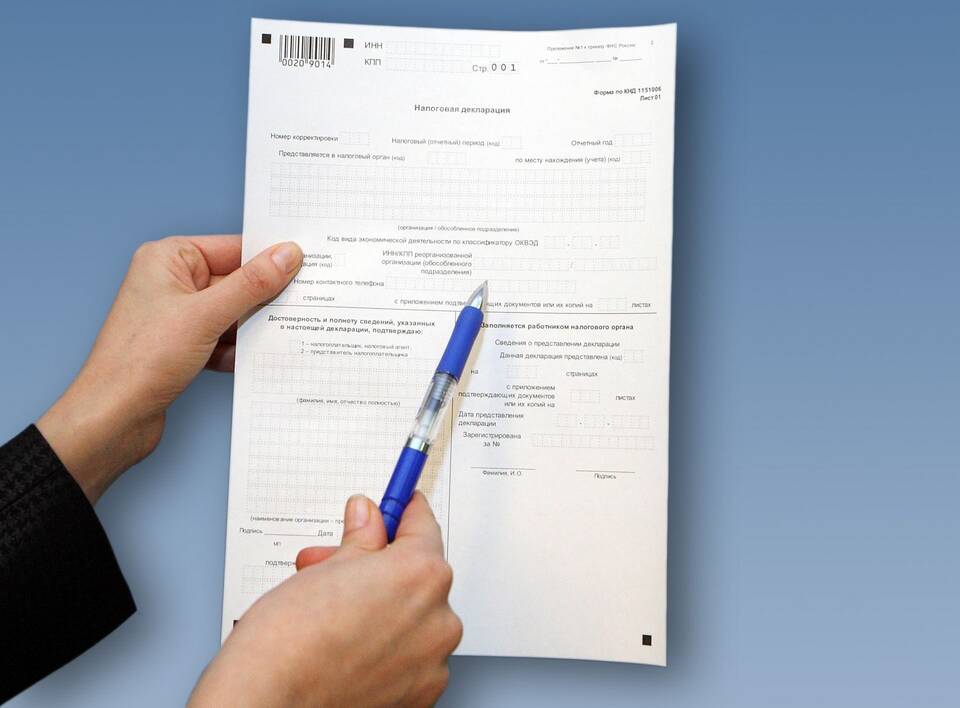

Декларация по упрощенной системе налогообложения (УСН) - это обязательный отчет для предпринимателей и организаций, применяющих этот налоговый режим. Рассмотрим перечень необходимых документов и сведений для ее заполнения.

Содержание

Основные документы для заполнения декларации УСН

| Документ | Назначение |

| Книга учета доходов и расходов (КУДиР) | Основной источник данных о финансовой деятельности |

| Банковские выписки | Подтверждение поступлений и платежей |

| Первичные документы | Договоры, акты, накладные, счета-фактуры |

Какие данные потребуются

- Сведения о доходах за отчетный период

- Размер страховых взносов (для УСН "Доходы минус расходы")

- Суммы авансовых платежей по налогу

- Реквизиты организации или ИП

Пошаговая подготовка к заполнению

- Собрать все финансовые документы за отчетный период

- Проверить корректность данных в КУДиР

- Рассчитать сумму налога к уплате

- Подготовить реквизиты для оплаты налога

Форма декларации УСН

| Раздел декларации | Какие данные указывать |

| Титульный лист | Общие сведения о налогоплательщике |

| Раздел 1.1 (для УСН "Доходы") | Сумма налога к уплате |

| Раздел 2.1 (для УСН "Доходы") | Расчет налога и страховых взносов |

| Раздел 1.2 (для УСН "Доходы минус расходы") | Сумма налога к уплате/уменьшению |

Способы подачи декларации

- Электронно через личный кабинет налогоплательщика

- Через оператора электронного документооборота

- Лично в налоговой инспекции

- Почтой с описью вложения

Сроки подачи и штрафы

- Для ИП - до 30 апреля следующего года

- Для организаций - до 31 марта следующего года

- Штраф за несвоевременную подачу - 5-30% от суммы налога

- Минимальный штраф - 1 000 руб.

Для корректного заполнения декларации УСН необходимо иметь актуальную версию формы, утвержденную ФНС, и точные финансовые данные за отчетный период. Рекомендуется проверять расчеты перед подачей документа.